Volatilität, Unsicherheit, Komplexität und Ambiguität – diese Faktoren prägen heute und auf absehbare Zeit das Marktumfeld vieler Unternehmen. Die Gründe: neue Regulierungsvorgaben, andere Konsumpräferenzen der Verbraucher, Risiken in puncto Umwelt sowie politische Konflikte. Auch langfristig wirkende technologische Disruptionen, allen voran die Digitalisierung, erhöhen Unsicherheit und Komplexität. Nicht zuletzt kurzfristig auftretende Krisen wie die aktuelle Coronavirus-Pandemie haben Nachfrage- und Angebotsschocks, Ad-hoc-Meldungen oder Gewinnwarnungen zur Folge.

Die exklusive PwC Deals Studie, welche in Kooperation mit dem Marktforschungsunternehmen Kantar und der Technischen Universität Darmstadt erstellt wurde, gibt Antworten auf Fragen wie diese: Wie reagieren Unternehmensentscheider auf die zunehmenden Unsicherheiten? Wie gewinnen sie bei strategischen Entscheidungen unter großer Unsicherheit die notwendigen Erkenntnisse? Und konkret: Wie gestalten sie ihr Portfolio-Management und das Management immer komplexerer Unternehmensstrukturen?

„Unternehmensentscheider müssen den Professionalisierungs- und Reifegrad ihrer Tools und Methoden zur Steuerung von Unternehmensportfolio und operativen Strukturen deutlich erhöhen. Dies ist Grundvoraussetzung, um in von Unsicherheit und steigender Komplexität geprägten Märkten bewusste Entscheidungen treffen und strategisch agieren zu können.“

Der erste Teil der Studie, „Optimism on uncertain grounds“, zeigte, dass Unternehmensentscheider in Deutschland, Österreich und der Schweiz ein hohes Maß an Optimismus und Zuversicht an den Tag legen – und zwar sowohl im Hinblick auf die aktuelle Corona-Pandemie und ihre Folgen als auch insbesondere bezüglich mittel- bis langfristiger Zukunftsaussichten.

Insbesondere geht es darum, inwiefern Unternehmen in entsprechende Tools und Methoden für das Management von Unternehmensportfolio, Transaktionen und Unternehmensstrukturen sowie zur Beherrschung von Unsicherheit und Komplexität investieren, wie transparent und objektiv sie diese Tools und Methoden einsetzen und wie konsequent daraus abgeleitete Maßnahmen umgesetzt werden.

Im Dezember 2020 wird der dritte Studienteil, „Unlocking value through carve-outs“ beleuchten, welche Rolle Transaktionen und Carve-outs als strategisches Instrument zur Portfoliosteuerung spielen.

Unsere Ausgangshypothese für den zweiten Teil der Studie lautete: Dynamik, Volatilität und Ungewissheit der Marktentwicklungen nehmen zu, also müssen Unternehmen ihre Strategien und Portfolios flexibler ausrichten, damit sie auf diese sich stetig wandelnden Marktbedingungen agil reagieren können. Dazu gehört, dass sie in zunehmendem Maße ausgereifte und konsistente Tools und Methoden entwickeln und einsetzen, mit denen sie die nötigen Informationen gewinnen, um ihr Unternehmensportfolio sowie ihren operativen Footprint zielgerichtet zu managen.

Unsere Ergebnisse unterstreichen: Unternehmensentscheider sollten den Professionalisierungs- und Reifegrad für das Portfolio-Management und das Management ihrer Unternehmensstrukturen deutlich erhöhen. Je früher sie in geeignete Tools und Methoden für das zielgerichtete Steuern von Unternehmensportfolio, Transaktionen und der operativen Unternehmensstrukturen investieren, desto leichter wird es ihnen fallen, ihr Ziel zu erreichen: ihr Unternehmen erfolgreich in zunehmend von Unsicherheit und steigender Komplexität geprägten Märkten zu steuern.

Erfahren Sie jetzt, wie die befragten Unternehmensentscheider im Detail geantwortet haben.

Ein Kernergebnis unserer Studie lautet: 80,9 Prozent der Unternehmenslenker haben innerhalb ihres Unternehmens ein strukturiertes und institutionalisiertes Strategic Fit Assessment (SFA) voll oder teilweise implementiert.

Aber: Mit 43,3 Prozent führt nicht einmal die Hälfte von ihnen das SFA transparent und nach objektiven Kriterien durch. 20,4 Prozent der Befragten sind gar der Meinung, das SFA werde eher subjektiv und erratisch durchgeführt.

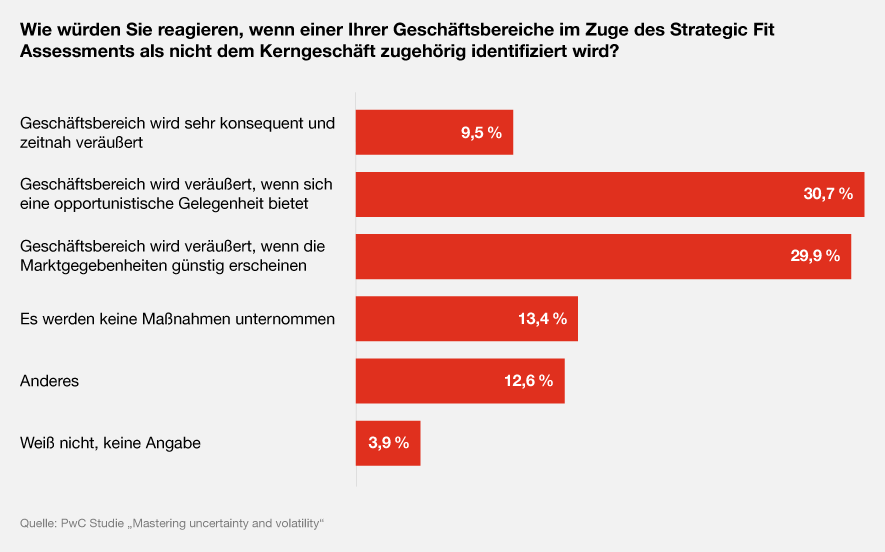

Lediglich 9,5 Prozent der befragten Entscheider würden eine Unternehmenseinheit zeitnah verkaufen, wenn das SFA ergibt, dass diese nicht zum Kerngeschäft zählt und nicht optimal zur Unternehmensstrategie passt. Befragt nach Unternehmenstransaktionen gaben 30,7 Prozent der Entscheider an, dass sie eine Einheit nur verkaufen würden, wenn sich eine gute Gelegenheit dafür ergibt, und 29,9 Prozent, wenn die Marktbedingungen dafür günstig sind. 13,4 Prozent sagten, dass sie nach einem entsprechenden SFA-Ergebnis gar nichts unternehmen würden.

„Der Reifegrad strategischer Tools und Methoden ist entweder sehr stark oder sehr schwach ausgeprägt – mit wenig Zwischentönen. Das bedeutet: Die Einstiegshürde ist das Hauptproblem – ist diese einmal genommen, fällt die weitere Professionalisierung leicht.“

PwC hat die dreiteilige Studie in Kooperation mit dem führenden Marktforschungsinstitut Kantar und der Technischen Universität Darmstadt erstellt. Befragt wurden im Juli 2020 Unternehmen aus Deutschland, Österreich und der Schweiz mit einem Jahresumsatz über 300 Millionen Euro. An der Umfrage beteiligt haben sich 157 Entscheider aus der Vorstandsebene, dem Bereich M&A und Strategie.

Erik Hummitzsch

Mitglied der Geschäftsführung, Leiter Deal-Advisory und Co-Leiter Consulting Solutions, PwC Germany